注目の話題に税理士が答える!

不動産税制・相続税最新情報

二世帯住宅建築における小規模宅地の特例適用上の留意点

長男である私は、二世帯住宅を母所有の敷地200㎡の上に建築しようと思います。この敷地を母から相続した場合に、相続税の小規模宅地等の特例を受けられでしょうか?

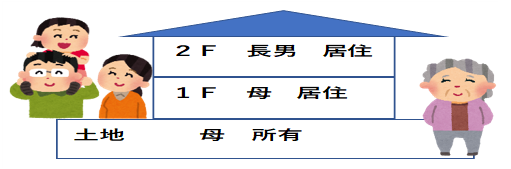

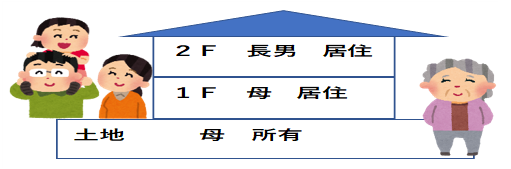

【建築後の想定】

- 2階建て2世帯住宅 1階は母、2階は長男が、各々居住し区分所有、構造上内部で行き来ができるようになっている。母と長男は生計別。

- 母所有分の居住用家屋・宅地を長男が相続し申告期限まで引き続き居住する。

長男が相続した母所有の宅地は、小規模宅地等の特例(80%評価減⇒例えば、相続評価額5,000万円ならば、4,000万円減額)は、一切受けることはできません。

【判断理由】

- 小規模宅地等の特例に規定する「特定居住用宅地等」は、被相続人(母)の居住の用に供されていた宅地等で、被相続人の親族が取得したものをいいます。

- 1棟の建物が区分所有建物の場合、この特例の適用を受けるのは、被相続人と同居していた親族となります。

(構造上、内部で行き来ができることは、特例適用上、何ら考慮されません)

- 2階に住んでいた長男は、上記②の同居要件を満たしていないため、小規模宅地等の特例を受けることができません。

ワンポイントアドバイス

二世帯住宅を建てるとき、相続時に小規模宅地等の特例を受けられるよう、区分所有ではなく、共有にすることも検討されてはいかがでしょうか。

(注)特定居住用宅地等の適用が受けられる限度面積は、330㎡です。

※ この記事は税法を簡易な表現・計算にして記載しています。具体的な取引での適用を保証するものではありません。取引等への適用を確実とするためには、税務申告を依頼する税理士等へご確認ください。

このコラムの著者 國田 淳夫(くにた あつお) 税理士の紹介

【免責事項】

- 当コラムは、情報提供を目的として税理士法人東京シティ税理士事務所(以下「当社」)が作成したものであり、節税対策実施の強制や勧誘を目的にしたものではありません。

- 当社掲載内容の正確性に努めておりますが、その正確性・完全性を保証するものではありません。当サイトの情報をご利用した際に生じた損失につきましては、一切の責任を負いません。

- 当社の判断により掲載内容の一部あるいは全てを予告なく修正・削除する場合があります。

- 当サイトのご利用にあたっては、ご利用者の自己責任をもってご覧いただくものとします。