2004 Tokyo City Tax Accountant Firms All Right Reserved

皆様からのご質問が非常に多い空き家の3,00万円特別控除について、今回は4つの項目から詳しく説明したいと思います。

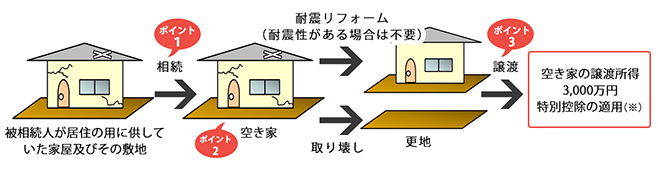

本措置のイメージ

※本特例を適用した場合の譲渡所得の計算

譲渡所得 = 譲渡価額 - 取得費(譲渡価額×5%(※))- 譲渡費用(除却費用等) - 特別控除3,000万円

※取得費が不明の場合、譲渡価額の5%で計算

<前提条件>

( 500万円 - 500万円 × 5% - 200万円 - 3,00万円 ) × 20% = 0円

( 500万円 - 500万円 × 5% - 200万円 ) × 20% = 55万円

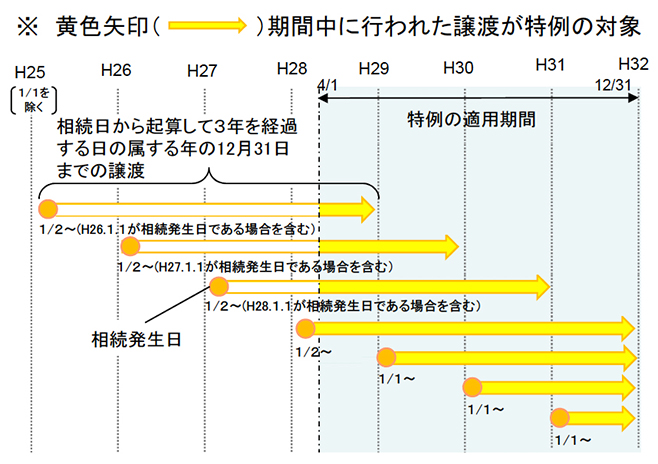

相続日から起算して3年を経過する日の属する年の12月31日まで、かつ、特例の適用期間である平成28年4月1日から平成31年12月31日までに譲渡することが必要。

→本特例の対象となる譲渡期間:平成28年4月1日~平成28年12月31日

特例の対象となる家屋は、次の要件を満たすことが必要。

(※ 相続した家屋を取り壊して土地のみを譲渡する場合には、取り壊した家屋について相続の時から当該取壊しの時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと、かつ、土地について相続の時から当該譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと)

特例の対象となる譲渡は、次の要件を満たすことが必要。

① 譲渡所得の金額の計算に関する明細書

確定申告書の提出に合わせて、「譲渡所得の内訳書」として提出。

※確定申告書に必要な添付書類について

空き家の 3,000 万円特別控除の適用を受けるには、売買契約書、土地建物の登記事項証明書、耐震基準適合適 合証明書又は建設住宅性能評価書(解体して売却する場合不要)や、被相続人居住用家屋確認書を添付して確定 申告書を提出しなければなりません。

② 被相続人居住用家屋及びその敷地等の登記事項証明書等

法務局にて家屋及びその敷地等の登記事項証明書等を取得可能。

③ 被相続人居住用家屋又はその敷地等の売買契約書の写し等

家屋又は敷地等の買主との売買契約書の写し等を提出。

④ 被相続人居住用家屋等確認書

被相続人居住用家屋の所在市町村に申請し、交付を受ける。

※被相続人居住用家屋等確認書とは

被相続人が一人で住んでいたことや、相続後から売却時まで未利用であったことを証明するために、被相続人の住んでいた市区町村に申請し、市区町村から被相続人居住用家屋等確認書の交付を受けることとなります。つまりこの特例を受けるためには、確定申告書を提出する前に被相続人の居住していた市区町村に手続きすることが必要です。

また市区町村に申請をするときには、被相続人や相続人の住民票・売買契約書・ガスの閉栓証明書などが必要 となります。詳細は割愛しますが、そのなかでも、解体して売却する場合には解体後から引渡時まで間の土地の 写真が必要となるため、忘れずに撮影したほうが良いでしょう。

確定申告書の提出期限ぎりぎりにこの交付手続きをしていると必要書類や審理の関係上申告期限に間に合わない可能性もあるため、不動産引渡し後早めに交付手続きを取った方が無難です。お客様にもこの特例を受けるために市区町村から確認書を取得する必要があることを伝えた方がよいでしょう。

⑤ 被相続人居住用家屋の耐震基準適合証明書又は建設住宅性能評価書の写し

| 証明書類 | 発行機関 |

|---|---|

| 耐震基準適合証明書 |

|

| 建設住宅性能評価書の写し | 登録住宅性能評価機関 |

① 譲渡所得の金額の計算に関する明細書

② 被相続人居住用家屋及びその敷地等の登記事項証明書等

③ 敷地等の売買契約書の写し等

④ 被相続人居住用家屋等確認書

| (1)相続した家屋又は家屋及び敷地等の譲渡 | (2)相続した家屋の取壊し等後の敷地等の譲渡 | 書 類(申請者が用意し、市区町村に提出) |

|---|---|---|

| ① 相続の開始の直前において、被相続人が当該家屋を居住の用に供しており、かつ、当該家屋に被相続人以外に居住をしていた者がいなかったこと。 | (A)被相続人の除票住民票の写し (B)被相続人居住用家屋の譲渡時の相続人の住民票の写し ※上記の書類については、市区町村が住民基本台帳法第12条の2第1項及び第20条第2項の規定に基づく公用請求により入手している場合には、当該書類の提出は不要 |

|

| ② 当該家屋又は当該家屋及びその敷地等が相続の時から譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと。 | ② 当該家屋が相続の時からその全部の取壊し、除却又は滅失の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと。 | (C)家屋又はその敷地等の売買契約書の写し等 ※ (2) の場合は以下を提出 ・被相続人居住用家屋の取壊し、除却又は滅失後の敷地等の売買契約書の写し等 ・被相続人居住用家屋の除却工事に係る請負契約書の写し (D)以下のいずれか ・電気若しくはガスの閉栓証明書又は水道の使用廃止届出書 ・当該家屋の媒介契約を締結した宅地建物取引業者が、当該家屋の現況が空き家であり、かつ、当該空き家は除却又は取壊しの予定があることを表示して広告していることを証する書面の写し ・当該家屋又はその敷地等が「相続の時から譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと」の要件を満たしていることを所在市区町村が容易に認めることができるような書類 例)所在市区町村が認める者(当該家屋の管理委託事業者、シルバー人材センター、地縁団体、所在市区町村と空き家対策について連携協定等を締結しているNPO法人、事業者団体の傘下企業等)が当該家屋の譲渡の時までに管理を行っていることの証明書 |

| ③ 当該家屋の敷地等が相続の時から譲渡の時まで事業の用、貸付けの用又は居住の用に供されていたことがないこと。 | ||

| ④ 当該家屋の敷地等が取壊し、除却又は滅失の時から譲渡の時まで建物又は構築物の敷地の用に供されていたことがないこと。 | (E)当該家屋の取壊し、除却又は滅失の時から譲渡の時までの被相続人居住用家屋の敷地等の使用状況が分かる写真 (F)当該家屋の取壊し、除却又は滅失の時から当該取壊し、除却又は滅失後の敷地等の譲渡の時までの間の当該敷地等における相続人の固定資産課税台帳の写し又は固定資産税の課税明細書の写し ・当該家屋の除却工事に係る請負契約書の写し〔再掲〕 |

|

(注) 被相続人居住用家屋等確認書は、「被相続人居住用家屋等確認書の交付のための提出書類の確認表」とともに交付を受ける。

このコラムの著者 熊田 俊樹 (くまだ としき)

税理士:熊田 俊樹(くまだ としき)

不動産の購入は一生に何度もおこる出来事ではありません。不安を安心に変えるお手伝いができるよう努力してまいります。

信条・モットー:人間万事塞翁が馬

得意分野:不動産の経営・税金対策

起業相談、会社設立

【免責事項】

東京シティ税理士事務所では、個人の方から不動産関連会社様まで幅広いお客様に対し、

不動産および相続に関する多岐にわたる税務サービスをご提供しています。

電話受付時間:平日・土日祝日 9:30~17:30 (土日祝日も開設)